フリーランスさん

フリーランスさんフリーランスになって、とりあえず仕事はやってるけど、確定申告についてなんにも調べてなくてやばい。日常ってなんかやっておくことあるの?

確定申告は1月〜12月までの1年の事業のお金の出入りを翌年の2/16〜3/15に報告するものです。

実際に書類を揃えるのは年明けの2月とかになりますが、必要な準備や日々やることはあります!

この記事ではフリーランスの確定申告の第一歩をサポートする記事です。

- フリーランスになりたて1年目で確定申告を一度もやったことがない人

- これからフリーランスになる人

は今回の記事を読んで確定申告のを準備しておくことをおすすめします。

1年分の計算を全て直前で済ませる強者もいるようですが、特に1年目は様子がわかっていないため、自分にとって最適な方法を見つけるためにも時間を取って準備を進めたほうが良いです。

結局間に合わなくて専門家に依頼し、めちゃめちゃお金かかった人もいるそうな。

今回の記事では確定申告の第一歩として、以下のことを済ませるようにおすすめします。

- 開業届を出す

- 事業専用の銀行口座とクレジットカードを作る

- 会計ソフトを導入する

- 経費のレシートを保存・整理する

なんとなく聞いたことがある項目かもしれませんが、なぜその必要があるか説明できますでしょうか?

この記事でその理由まで含めて理解し、確定申告の準備を進めていきましょう。

開業届を出すタイミングと提出方法についてまとめています

▶︎公務員・教員をやめる人の開業届を出すタイミングと提出方法

フリーランスにおすすめの確定申告ソフトについて解説しています。

▶︎【無料ソフトでもOK!?】フリーランスに最適な確定申告(青色)ソフト

まずは経費について理解しよう

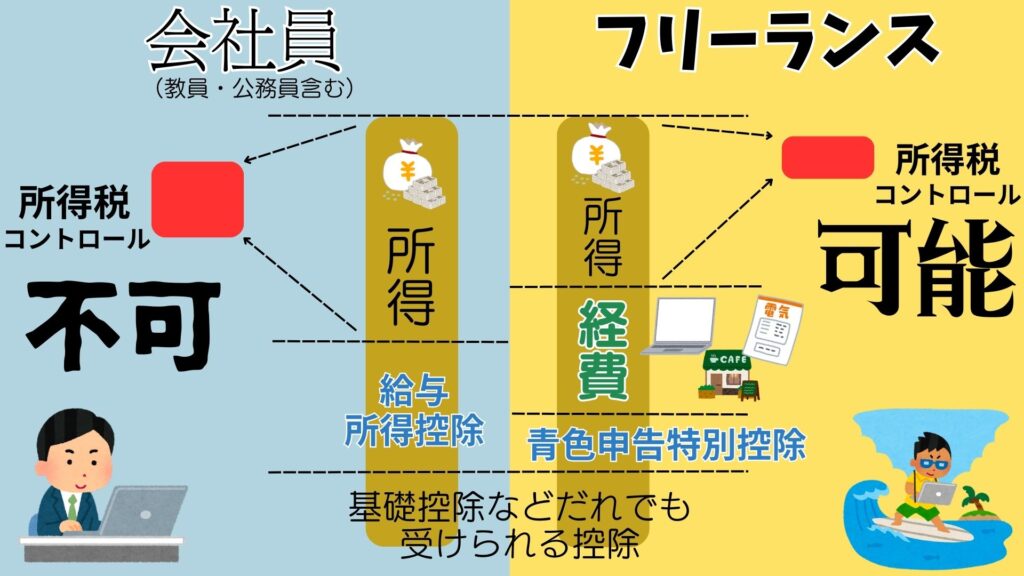

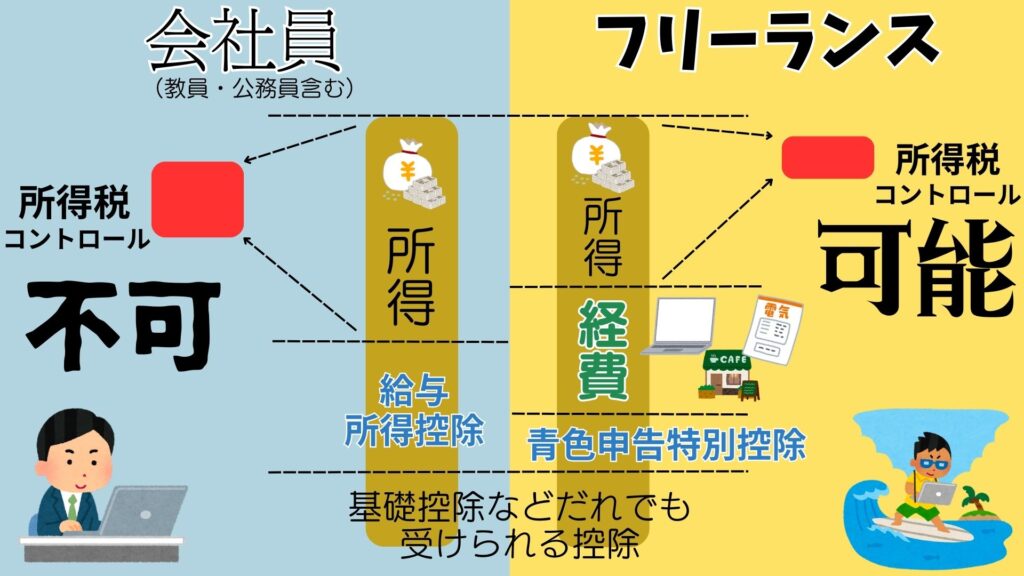

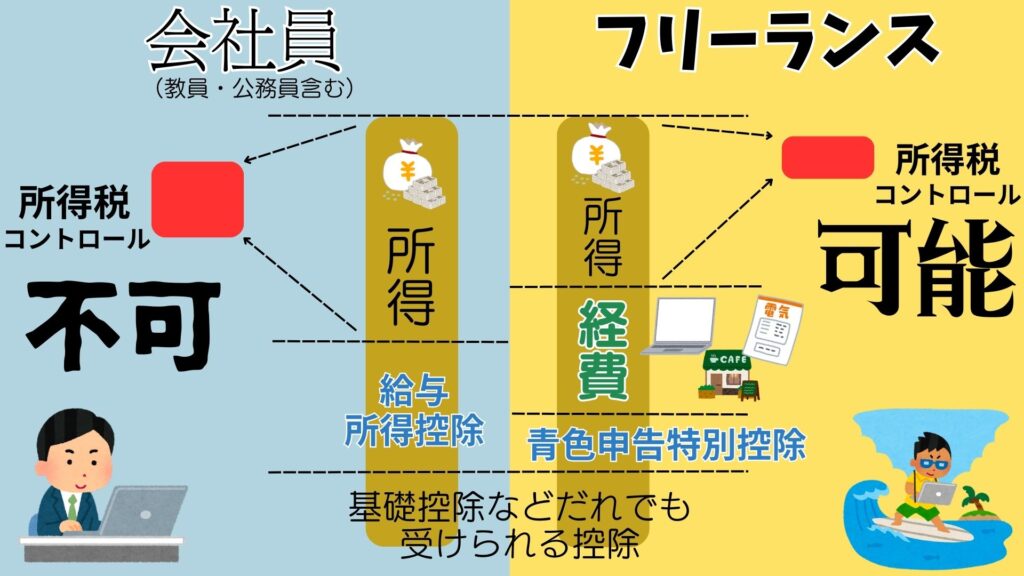

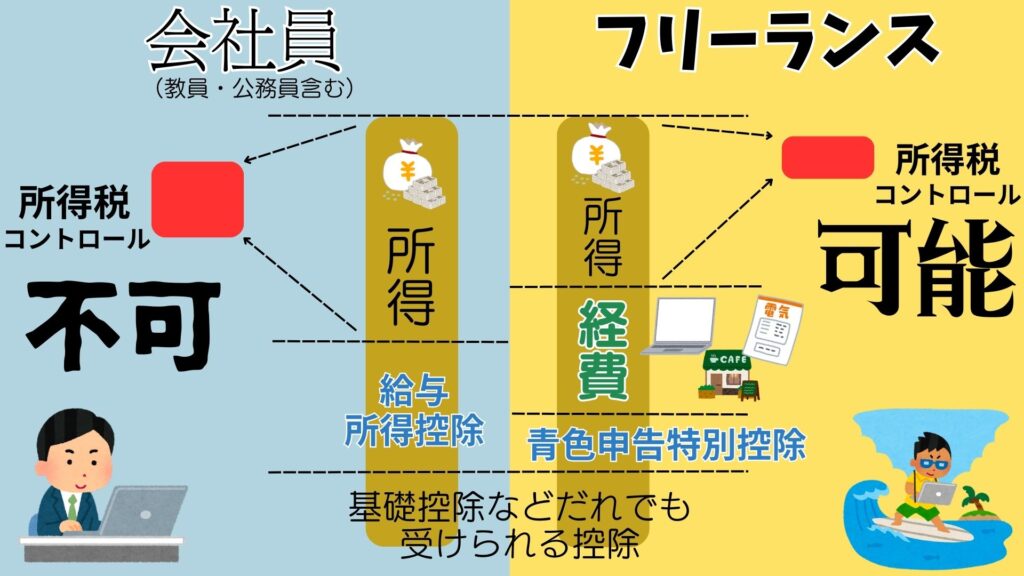

フリーランスでも公務員でも仕事をして得たお金には「所得税」がかかります。

公務員や教員は所得税が天引きされていたのであんまり気にならなかったけど…

公務員や教員の場合は所得税を自分の努力で減らすことはできませんが、フリーランスの場合は所得税を減らすことができるんです。

大事な点は所得税は収入全部にかかるわけではなく、「収入から経費と控除を引いたもの」=「所得」に対してかかるということです。

経費が多ければ多いほど、払う所得税は少なくて済むということですね。

会社員はフリーランスにはない「給与所得控除」という制度を受けることができます。結構大きな額なのですが、これは「この年収の人はこのくらい」とすでに決まっているので多くも少なくもなりません。なので所得税をコントロールできないのです。

一方フリーランスの場合は青色申告特別控除と「経費」を使うことができます。青色申告控除も誰でも一定額です(基本55万円)が経費を計上することで所得を低くし、所得税をコントロールできるんです。

経費とは仕事で使った費用のこと。仕事で使う道具であるパソコンや文房具などはもちろん、目的が仕事が入っていれば、カフェ代や電車代、携帯代、電気代なども(全額でないにせよ)経費にすることができます。

いろいろな出費を経費にすることでその分「所得」額が減りますから、「所得」×○%(所得額によって率は違う)で計算される所得税も減るわけですね。

個人事業主の方がレシートレシートって言ってるのはそれなんですね。

経費を使いすぎると残りのお金がなくなるから要注意だけど、生活にも関係のある出費をうまく経費に入れられるのはお得ですね!

逆に言えば経費をしっかり計上していかないと、所得税が高くなって自分の首を絞めてしまいますので注意。

物販やせどり、ハンドメイド販売などの仕入れが発生するビジネスでない限り、確定申告にまつわる作業の大半は日々の「経費」の計上です(せどりや物販などの仕入れや販売管理がある場合はそれも含む)。

どんなものが経費になるの?という方にはこの本がおすすめです。わかりやすく書いてありました。

では次にフリーランスが確定申告までに準備しておくことを解説します

①開業届を出して控除枠と経費を使えるようにする

まず開業届を出していない人は出しましょう。開業することで経費が認められるようになり、申請すれば青色申告の控除も使えるようになります。

先ほどの図をもう一度見てみましょう。

フリーランスが所得税を安く抑えるためには経費以外に「青色申告特別控除」という制度も使えます。

1年の自分の事業の収支を報告して所得税の計算をする確定申告には「青色申告」と「白色申告」があります。

青色申告は「複式簿記」という方式で複雑な会計処理で申告をしなければいけませんが、控除は基礎控除の48万円とは別に基本55万円、最大65万円の控除が受けられます。

白色申告は家計簿の延長のような会計処理で簡単に申告できますが、青色申告のような控除はありません。

所得税が所得に対してどのくらいかかるかという所得税率は所得額が多いほど多くなるのですが、10%だった(所得が195万円超〜329万円)場合、白色申告より最大約6.5万円も所得税が減ります。

複式簿記ってなんか難しそう…。私には無理かも?

青色申告をする場合、白色申告に比べてより詳しい会計帳簿を提出する必要があるため面倒・難しいと思われるかもしれません。

しかし後述の会計ソフトを導入すればほぼ自動で会計帳簿の計算・出力ができますので会計ソフトへの入力の方法さえわかってしまえば大丈夫です。

会計ソフトがどんどん賢くなって自動計算してくれる今現在、白色でも青色でもどちらにしてもそう難易度は変わらないものとなっています。

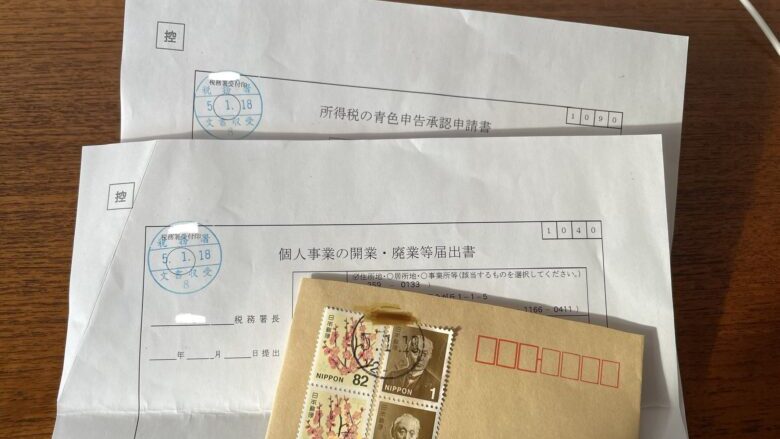

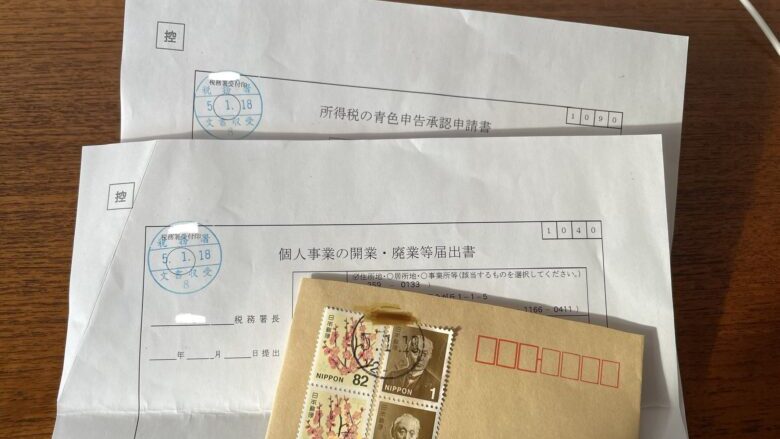

青色申告をするためには「開業届」を出し、それとともに「青色申告の届け(青色申告承認申請書)」も出す必要があります。

開業届と青色申告承認申請書の出し方についてはこちらの記事も参考にしてください。

以上の2つを出せば開業をしたことになり、青色申告特別控除が使え、さらに開業後に仕事で使った出費は経費にできます。

開業届はいつ出しても大丈夫なのですが、青色申告の届けは締切があるのでそれを守って出すようにしてください。

青色申告の届出の締切

青色申告書による申告をしようとする年の3月15日までか、事業を開始した日から2月以内です。

事業をすでに始めていて年初めに「今年は青色申告することになる」とわかっていたら3月15日まで。

年度途中から仕事を始めたら、それから2ヶ月以内に念の為出しておいた方が良いと思います。

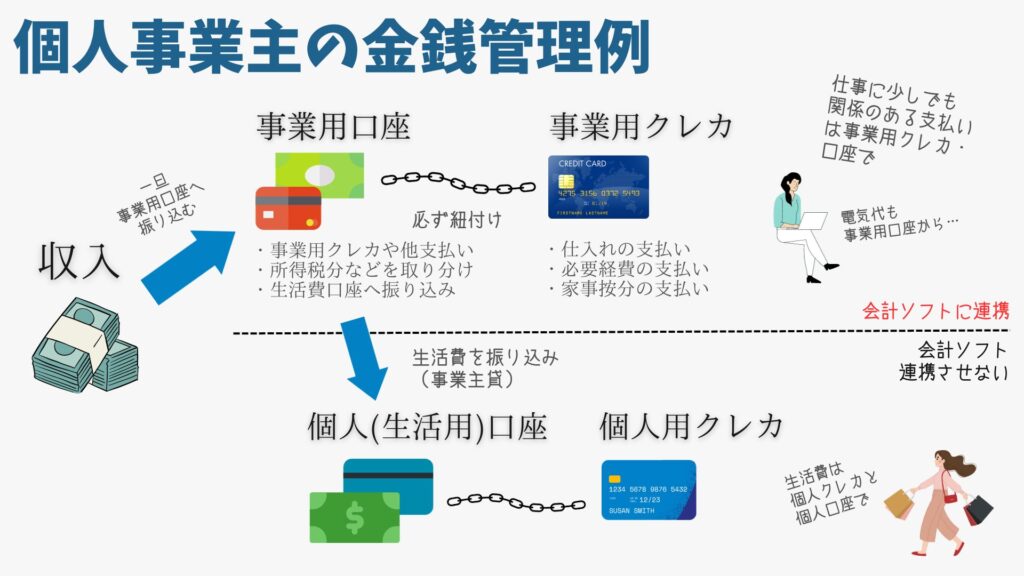

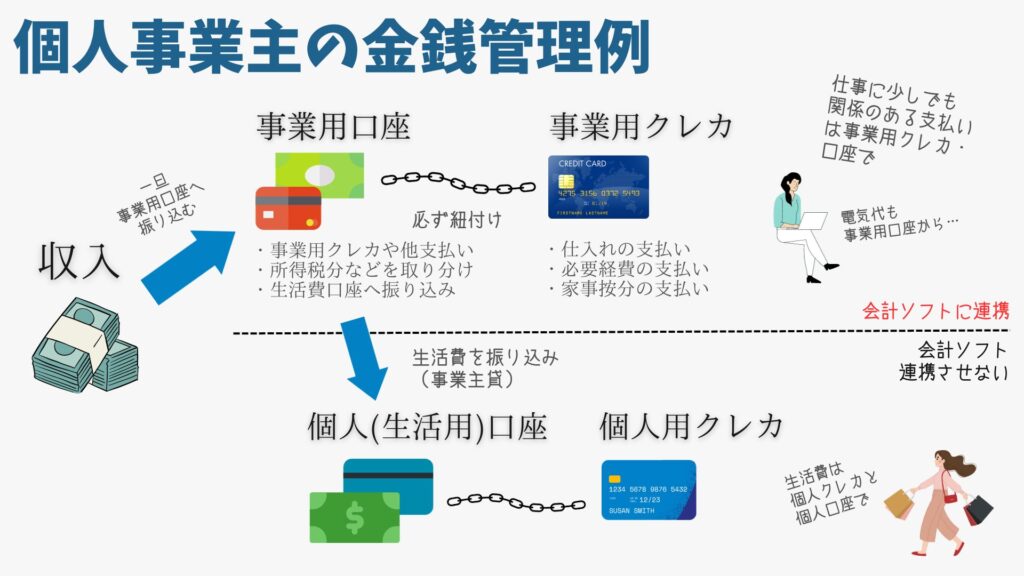

②事業専用の口座とクレジットカードを作成する(必須)

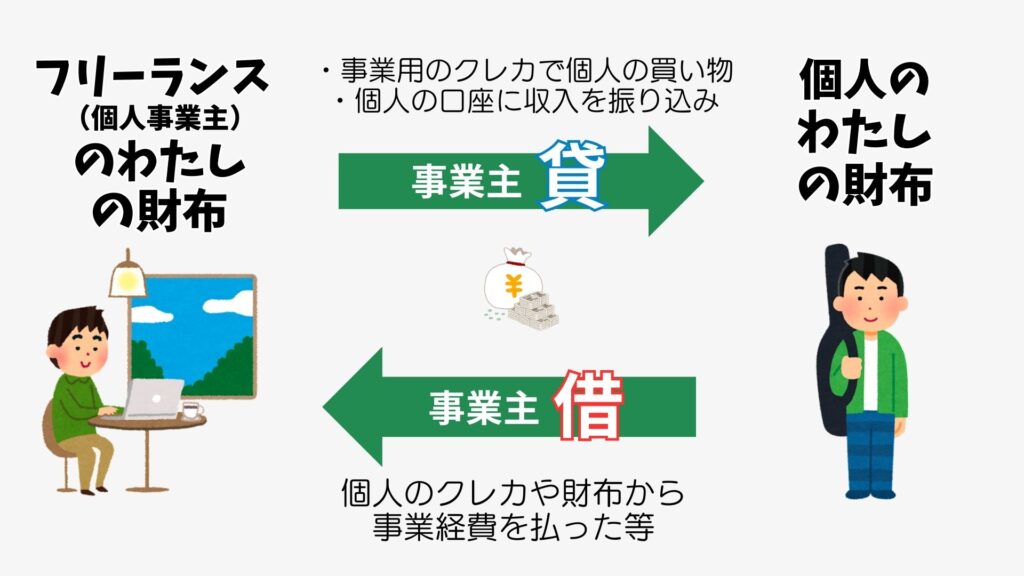

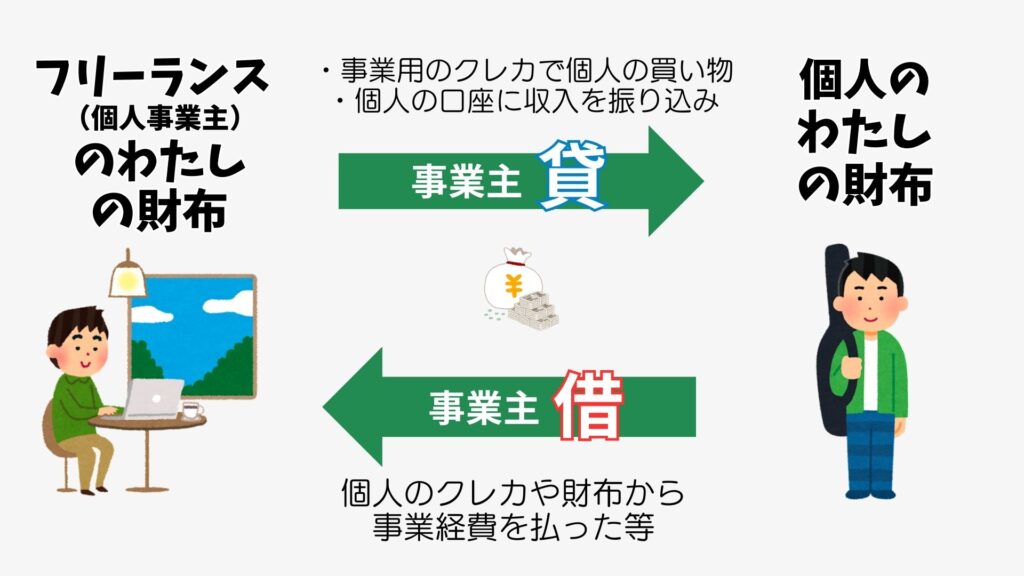

フリーランスは「個人事業主」と言われるくらいなので、「個人」と「事業主」を分けて考えず、事実上お財布もきっちりわけなくても大丈夫なように実際はなっています。

- 個人で使っている口座から仕事の支払いをする

- 仕事用のクレカで個人の支払いをする

こんなことやっても問題ありません。「事業主借(自分個人にお金払ってもらった)」「事業主貸(自分個人にお金を回した)」という科目で処理することになります。

じゃあどんな方法でも適当に払っちゃって大丈夫なのね!

いや、確定申告のためには事業専用のクレカや銀行口座を作っておくのが断然便利です。

いろいろな支払い方法で経費を使わず、「事業専用の銀行口座」「事業専用のクレジットカード」を作成し、なるべく経費の支払いはそこから出す、ということにしておく方が後の会計処理上便利なんです。

事業専用といっても今まで使っていて今特に使い道のない個人の休眠口座や使用用途のないクレジットカードをそれに当てても大丈夫です。

- 事業専用口座に仕事での売り上げを振り込む

- 事業専用口座から仕事関係の支出を支払う

- 事業専用クレカの引き落とし口座は事業専用口座にする

- 事業専用の口座やクレカでは極力個人の支払いはしない

このようにして、仕事に関係する収支を事業専用口座に集約することで、会計処理が飛躍的に簡単になります。

思った以上に収支の仕分けと入力って大変なんです。やってみないとわからないかも。

コギトはどこの銀行とかクレカ使ってんの?

「楽天カード(個人用)」「楽天カード(個人事業用)」「楽天銀行(個人用)」「住信SBIネット銀行」を使っています。

事業用の口座だけが楽天銀行でない理由は、住信SBI銀行が「目的別口座が作れて税金支払い分を取り分けておける」「簡単な条件で月5回まで他行振込手数料が無料」というメリットがあるからです。会計処理上事業用口座に一旦全ての収入が集まるため、ここから生活費や貯蓄・投資・各種支払いなどの資金を振り分ける必要があるので他行手数料がなるべく安く済ませられる銀行がおすすめです。

クレジットカードは個人用がプレミアムカードであれば2枚目のビジネスカードが作れます。ただこの楽天のビジネスカードはあまりおすすめはしないです(会計ソフトに連携させようとすると個人用も自動で連携されてしまうから)。個人カード単体かビジネスカード単体として楽天カードを使うならポイントがたくさんつくのでおすすめです。

③会計ソフトはすぐに契約するべき

マネーフォワード クラウド確定申告やfreee会計・確定申告などの「会計ソフト」はフリーランスになったらすぐに契約しておいた方が良いです。

えっでも年末の確定申告近くに契約すればそれまでの月額料金が浮くって言ってる友達いたけど…

確定申告直前に会計ソフトを使い始めるのは個人的には大反対です。

フリーランスになりたての人が1年目の確定申告直前(年をまたいだ1月や2月など)に会計ソフトを導入し、一気に会計の入力を済ませてしまえば確かに1年目の会計ソフト代は1〜2ヶ月分で済みます。でもこれはおすすめしません。

- フリーランス1年目で確定申告の流れがよくわかっていない

- 会計ソフトの使い方もよくわからない

こんな状態で1ヶ月で確定申告の書類を全て揃えて申告作業ができるとは思えないからです。

12月末で1年の収支を締めた後、翌年の2/16〜3/15の確定申告の期限に確定申告ができないと無申告加算税や延滞税など余計な出費がかかることがあります。またギリギリで間に合わず税理士などに確定申告を依頼してしまったら、会計ソフトの料金なんてすぐに吹っ飛んでしまうくらいの依頼料が取られてしまいます。

節約したお金もパーになってしまいますね

しかもフリーランス1年目だからこその面倒な会計というのもありそう。

開業に向けて開業前にパソコンを購入したのってどうなるのか?

開業3ヶ月前に1年分支払った年間サブスクの料金はどうやって経費にする?

などです。

これに限らず、最初は一つ一つの項目について「何費?」「電気代や家賃の按分ってどうやって設定?」「パソコンを買った時の減価償却費って何?」といちいちわからないので、フリーランスになった方はケチケチせずに会計ソフトを早めに導入し、お勉強しながらチマチマと触っていくことをおすすめします。そうすれば2年目はサクサクいくと思いますよ。

確定申告を自前のエクセルとかでやってる人もいるって言うけど?

確かにエクセルソフトなどで自作すれば会計ソフト代はかかりませんが、会計ソフトは

- 以前入力した同じ項目をAIで自動で仕訳表示してくれる

- クレジットカードや銀行口座を登録すれば支払いや入出金を自動でリストアップ

などとても便利な機能があるのが魅力。

会計ソフト代ももちろん経費にできますから、「今年は確定申告をする」となったら登録を済ませておきましょう。

フリーランスにおすすめの確定申告ソフトについて解説しています。

▶︎【無料ソフトでもOK!?】フリーランスに最適な確定申告(青色)ソフト

▶【徹底比較】個人事業主の確定申告ソフト3社の違い・どれがおすすめ?(マネーフォワード・freee・やよい)

④レシートの整理と会計ソフトへの入力

①〜③までが済んだらとりあえず最初の準備みたいなものが終わりました。

そうしたらあとは年間を通じて収入と支出を管理していくことになります。

事業の家計簿をつける感じですね。

収入の管理

収入は「仕事をして得たお金」を全て事業用の口座に入金するようにしておきます。マネーフォワードなら口座を連携することで入金額や仕訳を自動で表示してくれるのでほぼワンクリックで処理完了です。

その収入を個人のお金として使いたい場合は、一度個人用の別口座に振り込んでしまい、「事業主貸」という科目で処理すればそれで自由に使えます(前述しましたが、事業用の口座のお金を個人用で直に使うことは会計が面倒になるのでおすすめしません)。

支出の管理

問題は支出です。

仕事で使ったお金のレシートをとっておき、もれなく入力する必要があります

フリーランスになったら使える時間が多くなるから、レシートの整理なんて完璧にできちゃいます。って思ってませんか?

全然そんなことはありませんよ。

気を抜いたらレシートがごちゃっとたまって何がなんだかわからなくなっています。

そして「あれ、あそこで使ったあのレシートってもらったっけ?メールの領収書だっけ?」と薄れゆく記憶…。レシート管理を甘くみてはいけないのです。

仕事と関係のあるレシートは全て取っておくことが前提で、基本レシートがなければ経費にはならないというのが原則(なるけど)。

確定申告の際に提出は必要ないので突っつかれなければそれでOKですが、税務調査をされた時に持っていないといけません。保存期間は7年です。

そして「経費の計上漏れ」があるとその分所得税が高くなり損になってしまいますね。(別に計上漏れしても怒られるわけではありません)

- 事業用のクレカで支払ったもの

- 事業用口座から引き落とされるもの

これは会計ソフトとクレカや口座を連携させておけば自動でリストアップされるので問題ありません。

- 現金で払ったもののレシート

- 個人用のクレカやQR決済などで払ったもの

- レシートがメール添付などのデジタルのもの

これらはレシートがどこかへ行ったり、忘れてしまったりしてついつい漏れ落としてしまうことの多いものです。

計上漏れの確認をやり始めて、メール確認したりクレカの利用履歴当たったりしだして時間を相当取られる…

会社員はとにかく時間が過ぎれば定額の給料をもらえたんですが、フリーランスは作業時間が減るとそのまま収入も減るので余計なことに時間取られたくないですよね。

レシートを忘れずに取っておくコツ

確定申告で手こずって本来の仕事時間が減ると収入も減ることになりかねないので、レシート管理をなるべく効率的に済ませたい私は今のところ以下の方法をとっています。

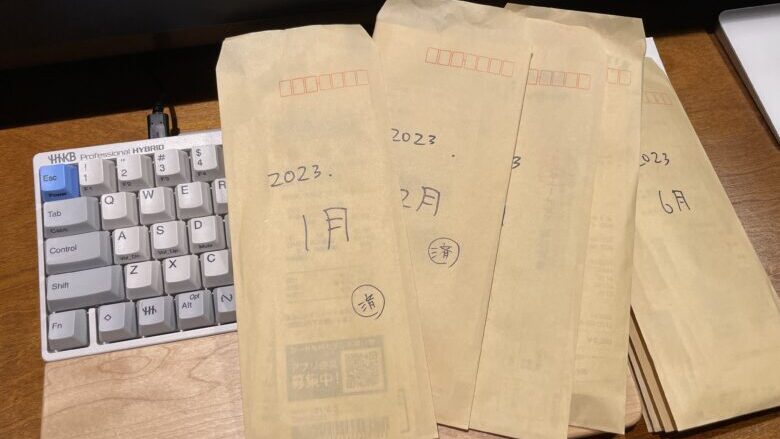

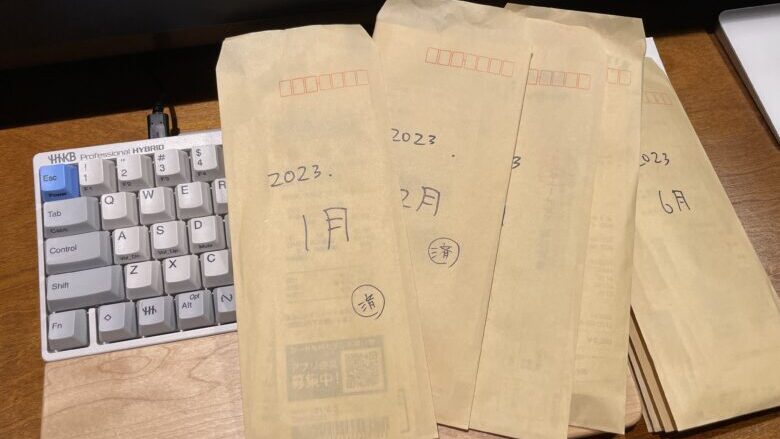

- レシートは専用の封筒や箱などで管理する

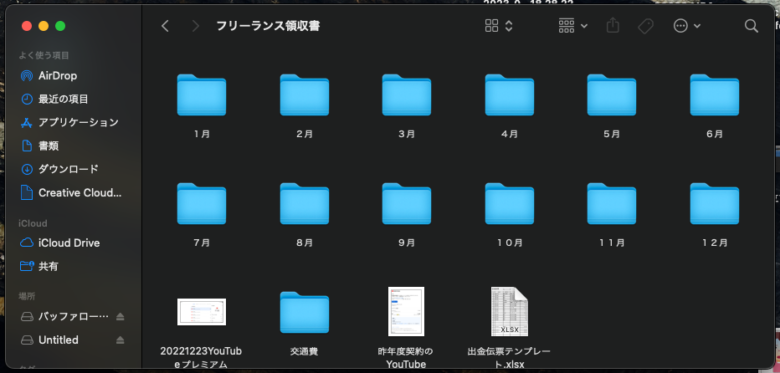

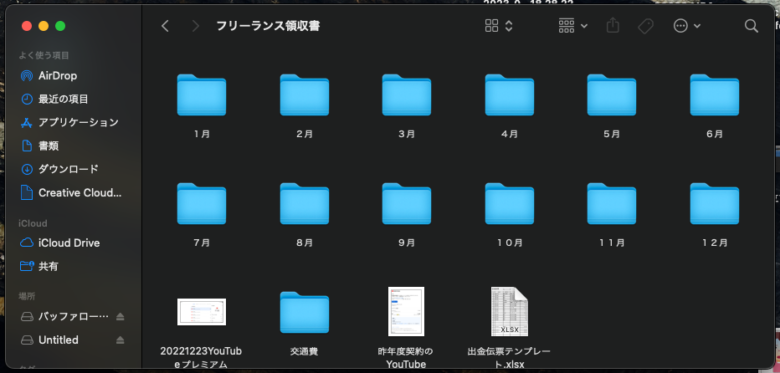

- メール添付の領収書などデジタルの領収書はクラウドの専用フォルダにすぐ保存する

↓紙のレシートはレシート保管用の箱を設置してとりあえず全部ここに入れます。(日付順に並ぶようにしておくとさらに便利)

↓メール添付のPDF領収書や画面のスクショなどは、デジタル領収書フォルダをクラウド(iCloudやGoogleドライブなど)に作成して保管。PCからでもスマホからでもアクセスできるようにし、領収書が発行されたら忘れないようにすぐに保管します。

「あれ、あの支出の領収書って保管したっけ?レシートどうしたっけ?」と思ってしまったら負け、くらいの気持ちで、領収書はすぐに保管、を自分に義務付けています。

メルカリ購入などのレシートが出ない時は?

100円均一などで売られている「出金伝票」に支払いの詳細を記録して保管しておくことでレシート代わりになります。ネットの情報によると出金をエクセルで管理しておけば問題なさそうなので、「出金伝票の表」をエクセルで作成してつけるようにしています(こちらのサイトから入手しました)。メルカリ以外にも何かレシートがもらえない出金があった時はその都度入力しておきます。

会計ソフトに入力(2、3ヶ月に一度)

事業の形態によって、お金の出入りの多い人(せどりやっている人とか?)とそうでない人がいると思いますが、少なくとも2・3ヶ月に一度貯まったレシートを会計ソフトに入力する日を作って処理しましょう。

何のレシートか思い出せる内に処理してしまうのが良いです

この時点で前述の「箱」と「クラウド内のフォルダ」に全ての領収書があるはずですから、これを全部会計ソフトに入力すればいいことになります。

この2・3ヶ月に一度行う会計入力は自分がどこまでやったかがわからなくなってしまわないように、「○月の終わりまで」など区切りのいいところまでやり切るのがおすすめです。

まとめ 確定申告にむけて早めに一歩踏み出そう

今回は確定申告に向けてのファーストステップを解説しました。

最初は腰が重いと思いますが、始めると少しずつわかってくるので仕事の合間とかにさわってみましょう。

レシートの詳しい管理方法と会計ソフトへの入力はまた別の機会に解説したいと思います。

③の会計ソフトは自分はマネーフォワード クラウド確定申告を使っています(簿記の知識が少しある人ならマネーフォワードがおすすめ、と税理士さんも言っていました)。プランはパーソナルミニ。

1ヶ月は無料で使えたりするので、試しに使ってみるといいと思いますよ。

フリーランスにおすすめの確定申告ソフトについて解説しています。

▶︎【無料ソフトでもOK!?】フリーランスに最適な確定申告(青色)ソフト

-300x157.jpg)

-300x157.jpg)

コメント