やめたい教員

やめたい教員フリーランスになってもふるさと納税やった方がいいの?

2023年3月で教員をやめてフリーランスになり、マイクロ法人も設立した私が1年目にふるさと納税をしてみた経験をシェアしていきます。

現役公務員にとってふるさと納税は最強の節税方法でした!

現役教員時代の私はふるさと納税をつかって納める税金の5万円以上を取り返していました。

▼別サイトになりますがこちらをご覧ください。

【完全解説!】公務員・教員がふるさと納税をお得で楽に始める方法【ワンストップ特例制度×楽天】

ふるさと納税は所得の金額によって寄付の上限額が変わってきます。課税所得が大きければ大きいほどふるさと納税もたくさんできる、ということ。

しかしフリーランスは会社員と違って経費によって課税所得をコントロールして少なくでき税金自体を安くできます。よって、ふるさと納税で節税するのではなく、経費をしっかり計上して節税していくのが先決です。

なるべく課税される所得を少なくした上でなおふるさと納税できるならする、という考え方ですね。

ところがフリーランス1年目は「退職前の会社員期間の給与」もふるさと納税の計算に入るため、計算がややこしいです。会社員時代の給与を計算に入れれば結構ふるさと納税できる金額もあるかもしれませんので、チェックしてみるのをお勧めします。

会社員期間の収入も含めたフリーランス1年目のふるさと納税限度額の計算方法を完全解説します!

是非最後までご覧ください。

ふるさと納税限度額の計算は複雑怪奇

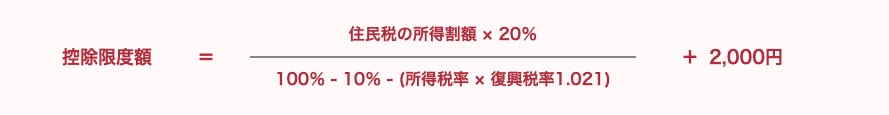

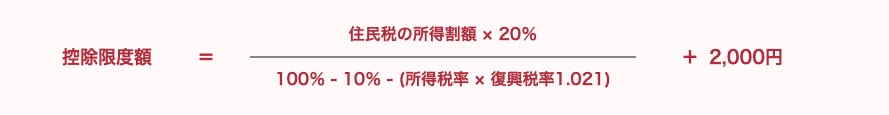

ふるさと納税がいくらできるかという上限額の計算は以下の計算式で求められます。

住民税の所得割額というのがふるさと納税の上限額を決める大きな数字になります。住民税といっても所得を元に決まります。

この住民税は来年の住民税額のことで、来年納める住民税を今年の所得から計算する形になります。

この来年の住民税の所得割額というのは大雑把に「今年の課税所得の10%」と計算されます。

ただ単純に10%なら計算は簡単なのですが、これにはいろんな要素が計算に加味されるため、複雑怪奇すぎなんです(自分は計算をあきらめました…)。

住民税の所得割額(よってふるさと納税上限額)を左右する要素は以下があります。

- 今年の収入と経費(所得)

- 雑損

- 払った医療費

- 社会保険料

- 小規模企業共済の額

- 支払った生命保険料

- 支払った自信保険料

- 障害者であるか

- ひとり親か

- 寡婦であるか

- 勤労学生であるか

- 配偶者控除

- 配偶者特別控除

- 扶養控除

- 基礎控除

- 調整控除

- 住宅ローン控除

- 寄付金税額控除

見るだけで頭痛いので、とりあえず複雑ってことだけわかっておけばOKです。

フリーランスは「個人事業主版」シミュレーションサイトで上限額を計算

基本的にフリーランスはふるさと納税シミュレーションサイトの「個人事業主版」を使えば計算ができます。

こちらのふるさと納税シミュレーションサイトで前述した複雑怪奇な計算を自動でやってくれます。

ふるさと納税はその年の12月末までに返礼品の申込をしなければならないにも関わらず、その上限額はその年1年の所得の合計によって変わります。

つまりその年の年末までの所得をある程度予想してふるさと納税の上限額を割り出して申込をする必要があるということです。

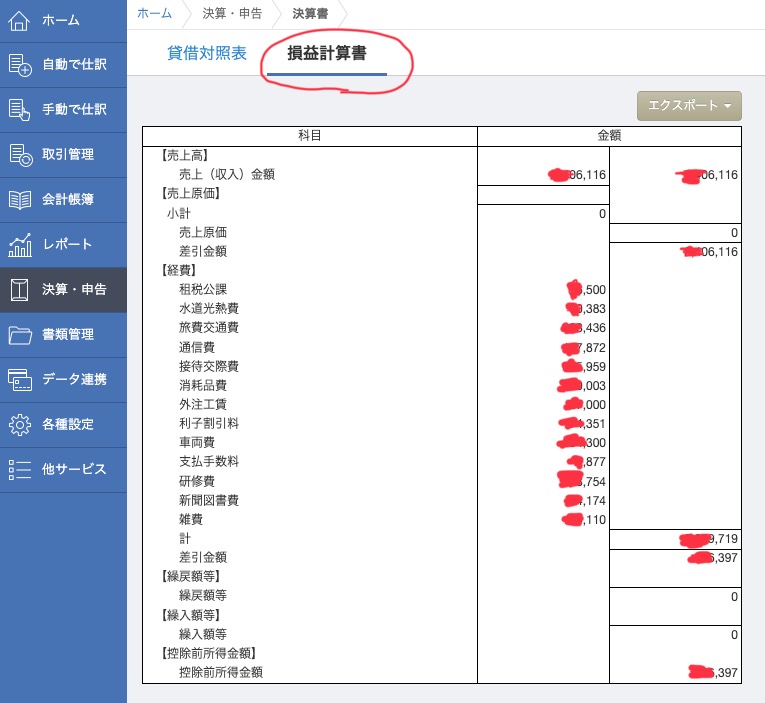

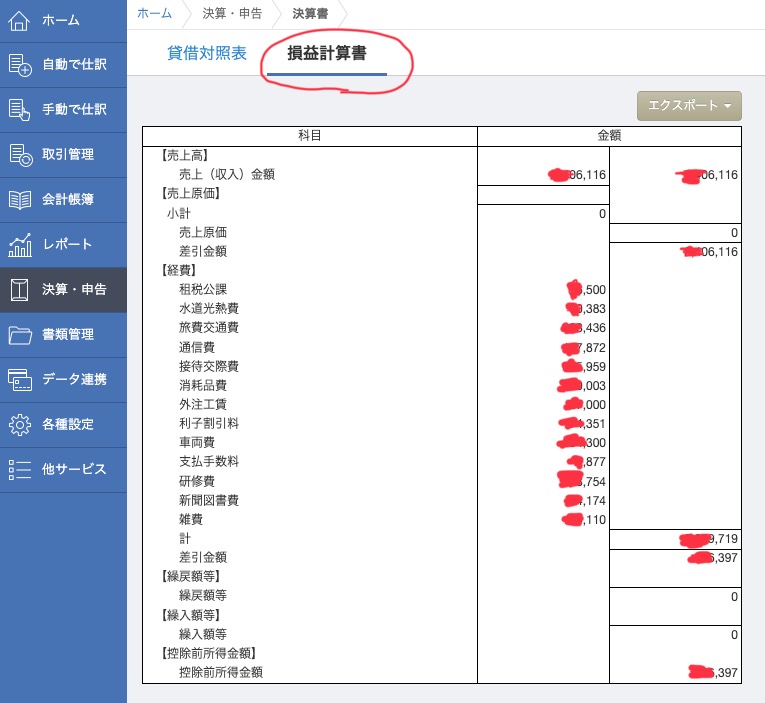

確定申告ソフトなどを使って例えば11月末までの会計の仕訳を全てやってしまって決算書の「損益計算書」を表示させれば、11月末までの収入ー経費である「所得」が割り出せます。

この「控除前所得金額」から青色申告控除分の金額を引いた数字に12月分の収入と経費をある程度予想して合算し、シミュレーションサイトの所得の欄に入力すればOK。

シンプルなフリーランスの方はこの数字と支払った社会保険料などを入力すればふるさと納税の上限額がシミュレーターで簡単に計算できます。

1年目フリーランスで退職前の給与がある場合やマイクロ法人を運営している場合はこの金額に給与分を合算することになります。

▼フリーランスの仕訳、経費の計上方法についてはこの記事で解説しています

【実録!】フリーランス(個人事業主)1年目の会計ソフトの初期設定&仕訳ガイド

退職前給与がある場合のふるさと納税上限額の計算方法

ふるさと納税上限額はその年の1〜12月までの所得を元に計算されますので、今年の3月まで会社員・公務員だったという場合などは1〜3月までの給与を合算して前述のシミュレーションサイトに入力していきます。社会保険料も合算します。

辞めた後にもらえる源泉徴収票を元にすれば良いですね!

シミュレーターにはいくつもの入力項目がありますが、問題になるのは「所得」欄と「社会保険」欄にどういった数字を入力すればいいのか、です。

「所得」欄に入力する金額

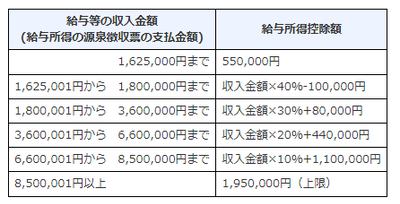

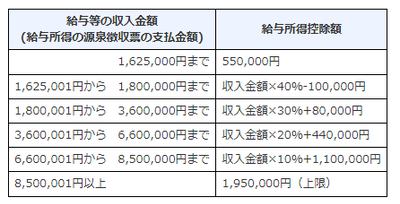

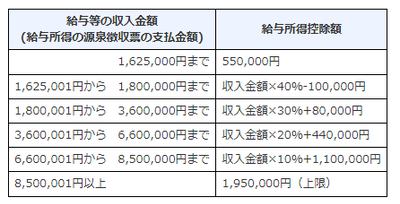

源泉徴収票に載っている「支払い金額(給与の総額)」から次の票で計算される「給与所得控除額」を引いた金額が会社員時代の給与所得額になります。これをフリーランスの所得に合算した額がシミュレーターの「所得」に入力する金額になります。

例えば給与が170万円だった場合、表によると170万×40%+10万=78万円になります。170万ー78万=92万円が給与所得額になるので、シミュレーションサイトの所得に入れる金額は

フリーランスの所得(会計ソフトの控除前所得金額)+92万ー青色申告特別控除額(最大65万)

ということになりますね。

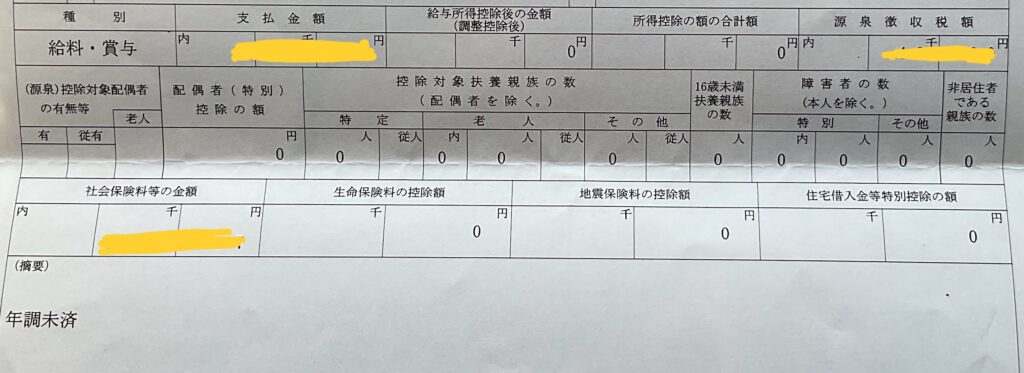

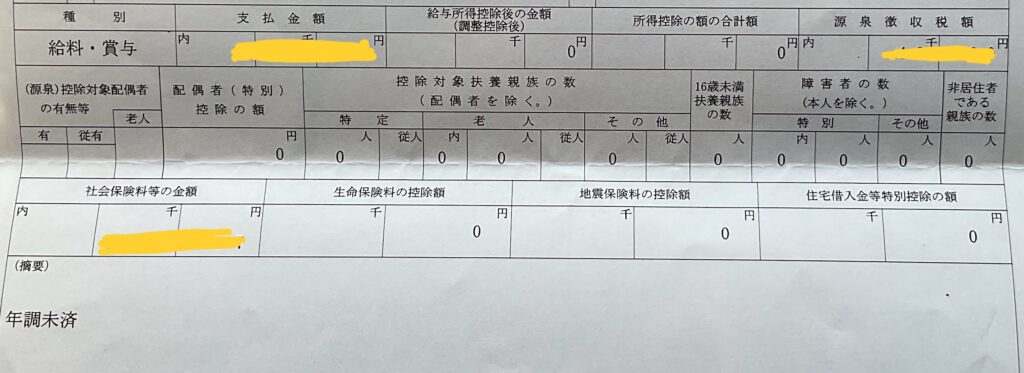

「社会保険料」欄に入力する金額

社会保険料の欄は、

フリーランス期間の社会保険料の総額(国民健康保険や国民年金)+会社員期間の社会保険料の総額(源泉徴収票の社会保険料等の額)

で計算ができます。

あとはシミュレーションサイトにしたがって各項目を入力すれば上限額が出てきますよ。

マイクロ法人を運営している場合

マイクロ法人を運営している場合は法人から給与をもらっており、社会保険料は法人と折半で払っています。

- 1〜3月まで公務員給与もらっていた

- 4〜12月までマイクロ法人給与(報酬月額45,000円)もらった

- 個人事業主(フリーランス)もしている

という属性の自分の場合の所得と社会保険の額は以下のような計算で入力します。

「所得」欄に入力する金額

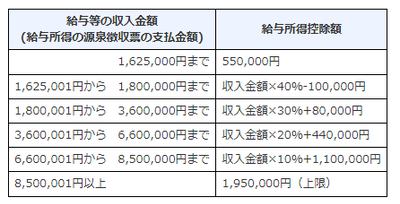

まず、「公務員時の給与支払い総額(源泉徴収票にある支払い金額)とマイクロ法人の収入額(45,000円設定であれば45,000円×月数)を足し合わせた金額(①)」で給与所得控除額を計算(②)。

①ー②で給与所得額が計算されます。この給与所得額とフリーランスで得た所得(控除前所得金額)を足し合わせた金額(ー青色申告控除の金額)がシミュレーターの「所得」に入力する金額になります。

「社会保険料」欄に入力する金額

会社員期間の社会保険料とマイクロ法人期間の社会保険料を足し合わせた額を入力します。

会社員期間の社会保険料は源泉徴収票にある「社会保険料等の金額(①)」そのままです。

マイクロ法人の社会保険料は「個人負担分」のみを計算に入れます。自分の場合は1ヶ月の社会保険料の個人負担文は11,486円でしたので、報酬月額が変わらなければ、その4〜12月の月数分(②)になります。

①+②がシミュレーターに入力する社会保険の額になります。

ぶっちゃけフリーランス1年目って上限額いくらくらいになるの?

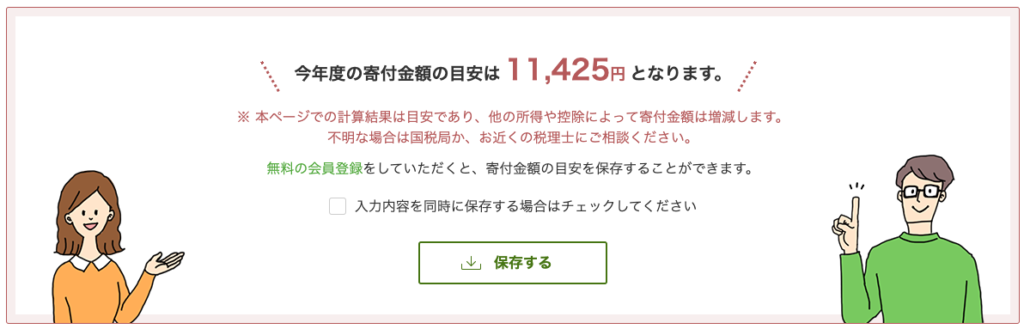

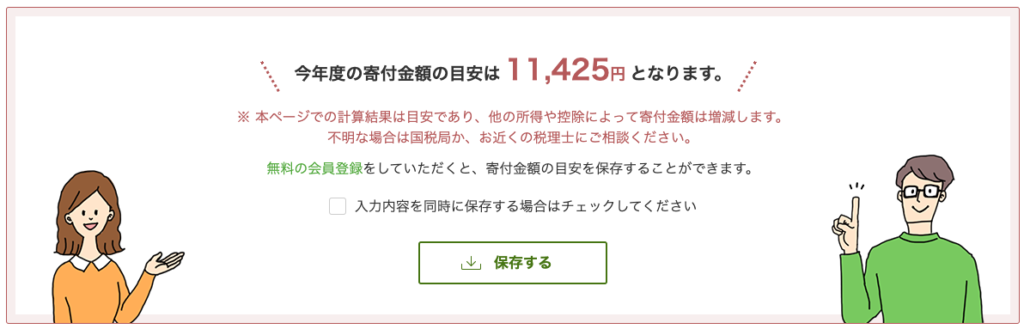

自分のフリーランス1年目のふるさと納税上限額

ふるさと納税の返礼品は最低額でも5,000円程度で8,000円くらいが一般的。よって計算された上限額がそれ以上ないとふるさと納税はしないほうがいいことになります。

計算した上限額ギリギリでふるさと納税するのはおすすめしないと税理士さんが言っていましたので、上限額が10,000円以上になればふるさと納税しても良いと判断してOKかな、と思います。

マイクロ法人を設立した自分の場合、経費をたくさん使ったので、上限額は10,000円ちょっとになりました(12月始めに計算)

ふるさと納税自体は12月末ギリギリまで可能なため、年末にもう一度試算してみて可能ならふるさと納税してみようと思っています。

【目安】フリーランス1年目でいくらくらい稼げば上限額が10,000円になる?

素人計算のゆるーい計算ですが、

前述した通りふるさと納税の上限額の計算にはいろいろな要素がかかわるため、目安もなかなか立てにくいです。ですがあえてざっくり計算してみましょう。

例えば会社員時代の給与が1〜3月で150万、今年の社会保険料(会社員期間の1〜3月は20万円、フリーランス期間の4〜12月は国民健康保険と国民年金で50万円程度と試算)、小規模企業共済住宅ローン控除などはやっていないシンプルな独身のケースで考えると、

フリーランスの今年の控除前所得(収入ー経費)が125万円くらいあるとやっと1万円の上限額でふるさと納税できる、という試算になりました。

まとめ 年末までに会計処理をしてふるさと納税上限額を計算しよう

今回紹介した方法で試算すれば会社員期間も含めたふるさと納税の上限額をおおむね正確に計算できます。

ただしあくまで試算なので、計算された金額ギリギリまで使うのはおすすめしません(と税理士の方は言っていました)。

今年の収支を確定申告するのは来年の3月までで良いため、年明けから確定申告の作業をいっぺんにやる人もいるかもしれませんが、ふるさと納税の上限額の計算をするには今年の年末までに一旦会計ソフトを使った収支の計算をしておくことをおすすめします。

どうせやる作業だから確定申告の準備がてらやっておくといいですね!

ところでふるさと納税サイトはいろいろあり、どこでも返礼品の注文ができますが、みなさんはどこを使っていますか?

ふるさと納税はどこでやるのがお得とかあるの?

ふるさと納税はなんといっても楽天ふるさと納税がおすすめです。

ふるさと納税した金額に対してポイントがつくのでダブルでお得です!

10,000円のふるさと納税をすると、3,500円分くらいの返礼品がもらえて、さらに楽天ポイントも1,500円〜2,000円分くらいもらえる(ポイントアッププログラムや買い周りなどを使った場合)ので、ふるさと納税しないでただ10,000円を税金として納めるのと比べて半額くらいがバックされてめっちゃお得になります。

楽天ポイントを貯めるには楽天カードを作っておくことが必須です。フリーランスが持っておくカードとしても(改悪が続いているとはいえ)いまだ優秀ですので、作っておくのがおすすめ。

フリーランスはクレジットの審査に落ちてしまうこともあるので、退職前の方は今のうちに作っておきましょう。現役公務員の方はふるさと納税上限額がかなり多いのでもっとお得に使えますよ。

楽天カードについて見てみる参考になれば幸いです!

-300x157.jpg)

コメント