フリーランスさん

フリーランスさん株を持ってて配当金とかあるんだけど、配当控除とかってやったほうがいいの?

私は米国株の配当もあるんだけどそれも配当控除できる?

この記事では配当控除と外国税額控除のしくみと確定申告の方法について簡単にまとめています。

国内株(日本株)の配当金や、国内株投資信託の分配金を特定口座で受け取っている場合、源泉徴収されている20.315%の税金のうちいくらかを確定申告することで取り戻すことができます(配当控除)。

外国株(米国株など)の配当金は配当控除は使えません。

ただし外国株の配当金やETFの分配金にかかる外国税は「外国税額控除」という別の種類の控除でいくらか還付を受けることができます。

国税庁の確定申告書等作成コーナーで申告する方法を解説します。

証券口座からのデータを読み込む方式を覚えれば電卓打ったりする必要もなく簡単でしたよ。

外国税額控除は税額控除。限度額があり少額になる可能性がありますが、特にデメリットはないので確定申告をするならやっておいたほうが良いと思います。

一方で配当控除は所得控除。やって特になる人や大して特にならないor損になる人もいるので注意が必要。

配当控除は以下のどちらもに該当する方はやったほうがお得になります。

- 国民健康保険でなく、健康保険に加入している方

- 配当も合わせた所得の合計が695万円以下の方

国民健康保険の方は配当を総合課税にしてしまうことになるので健康保険料が上がってしまいます。

配当控除とは?

国内株をは、特定口座(源泉徴収あり)で運用している方が多いと思います。

その場合は分離課税という方式が採用されています。

自動的に配当金のおよそ所得税15%・住民税5%・復興特別税0.315%、合計で20.315%が税金として源泉徴収され、残りが入金されます。

分離課税だから他の収入とは分けて税金をかけよう、って方式。なので他の収入が多くても少なくても20.315%になります

ところで配当は総合課税を選ぶこともできます。

確定申告で選択するわけですね。

総合課税を選ぶと、配当は事業所得や給与所得など他の所得と一緒に計算され、その全体に対して所得税率をかけて計算することになります。

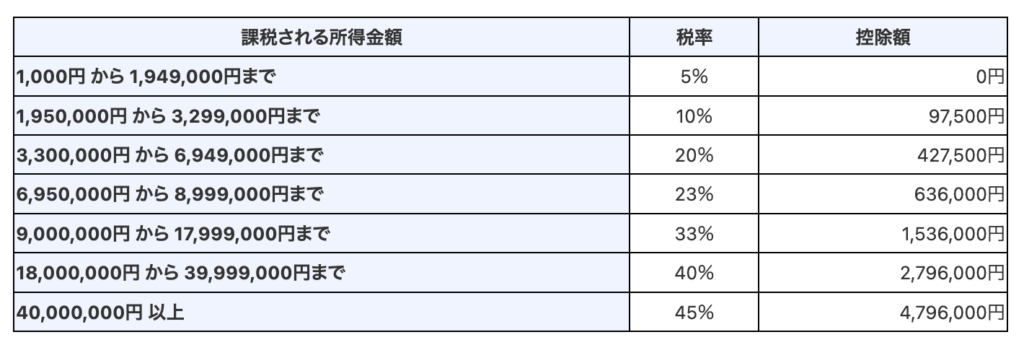

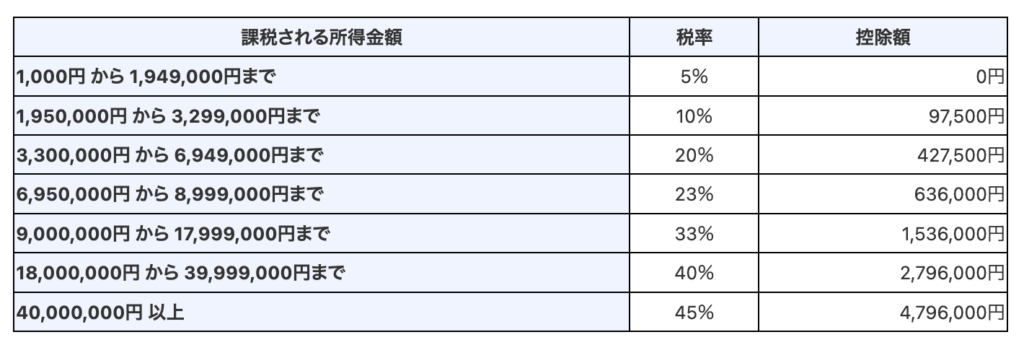

この総合課税の場合の所得税率は以下になり、所得が高くなれば多くなります。

配当控除では、上の表示の税率から10%を引いた税率で配当金の所得税が計算されるという制度です(株元企業との二重課税を避けるため)。

つまり所得税率が5%の人や10%の人は配当金の所得税は(マイナスはないので)0%、20%の人は10%となります。

配当控除を使うと厳選徴収されてた20.315%よりも少なくなるから払った所得税が還付されるってことね。

逆に所得税33%の人の場合は配当控除で10%引いても23%となり、逆に源泉徴収額よりも高くなるため、配当控除しないほうがいいことになります。

配当金の税率を自分の所得に合わせることで、所得が低い人は得するってこと。

2024年に税制の改正があり、この計算には住民税も絡むことになりました。

結構複雑なため、ここでは説明を省きますが、結論配当控除にして特になるのは総合課税の所得が695万円以下になる人です。

詳しくは以下の動画で詳しく紹介されています。

ただし、所得が695万円以下とは言っても、誰でもやると得かというとそうでもありません。

配当控除をしないほうがいいケース

所得が695万円以下でも配当控除を利用しないほうがいいケースは以下です

- 国民健康保険に加入している人

- 配当控除を利用することによって配偶者控除や配偶者特別控除が受けられなくなる人

- 国内株をほとんどもっていない人

国民健康保険に加入している人

国民健康保険は前年の所得額によって保険料が決まり、配当控除を使って配当収入を総合課税にしてしまうと所得額が上がることになり、国民健康保険料が高くなります。

でも、国民健康保険料が高くなるより、配当控除で還付される額が多くなればやったほうがいいことになるよね?

これができるか簡単に調べてみました。

配当控除は2024年の制度改正後、住民税も合わせると配当金の最大7.8%が還付されます。

例として10万円の国内株配当金があったとすると、源泉徴収によって20,315円が徴収されていますが、7,800円が還付ということになります(実際には10%の所得税が10,000円還付され、2,200円分次の年の住民税が高くなって実質7,800円還付ということになると思います)。

さて、10万円を配当控除にし、所得が10万円多くなったときに国民健康保険はどのくらい多くなるのでしょうか?7,800円以上?以下?

このサイトで単身・39歳以下の方の国民健康保険料を試算してみました。

| 所得 | 国民健康保険料 |

|---|---|

| 200万円 | 210,500円 |

| 210万円 | 220,200円 |

| 220万円 | 229,800円 |

| 230万円 | 239,300円 |

| 240万円 | 248,900円 |

所得が10万円高くなるごとにだいたい10,000円ずつくらい国民健康保険料が上がってますねえ…。

つまり、配当金10万円に対して配当控除を使うと7,800円還付はされるけど、10万円を所得に上乗せすることで10,000円近く国民健康保険料は上がるので、2,000円くらい損になりますね。

国民健康保険の方は配当控除はしないほうがよさそうですね。

私は退職後に任意継続制度を使っているんだけど…

任意継続制度や文美国保に加入している方は確定申告年度の次の年も継続するのであれば配当控除を使っても保険料は変わらないため、配当控除を行うメリットがあります。

国民健康保険?任意継続?文美国保?と疑問に思われた方は以下の記事も参考にしてください。

公務員・教員からフリーランスになったら保険証ってどうなるの?一番お得な健康保険制度について解説

配偶者控除や配偶者特別控除を使っている人

配偶者控除や配偶者特別控除を使っていて、配当控除をすることによってそれが使えなくなる場合は、損になることがあるため注意が必要です。

配当控除しても配偶者控除が維持できるならやってもいいかもね。

国内株をほとんどやっていない人

配当控除は米国株などには適用されないのは前述した通りですが、総合課税を選択すると、米国株の配当金による所得も総合課税に計上されてしまいます。

国内株配当金はちょっとで、米国株配当金はたくさんある方などは配当控除による得がわずかなのに所得税が増えてしまうという罠もありそうですね。

外国税額控除とは?

外国税額控除は先ほどの配当控除のような損か得かという話はないみたいです。

米国株投資をやっているならやったほうがいいのですが、限度額があるため海外株配当以外の所得が少ない人は少額になります。

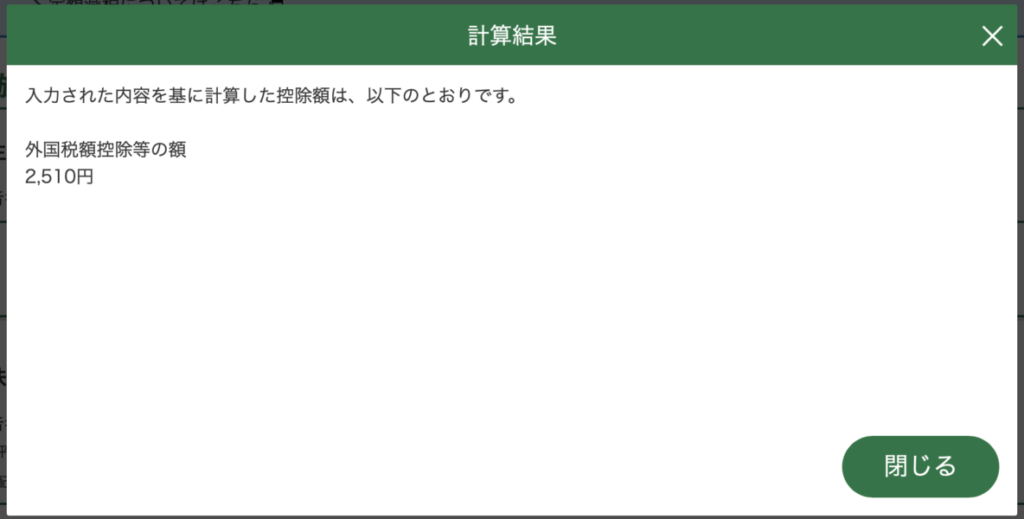

自分も米国株の配当金が年に10万円ほどありますが、3,000円ほどの還付でした…。

配当控除は外国株の配当やETFの分配金には使えないのですが、外国税額控除が使えます。

米国株の配当金は国内株と同じ20.315%に加えて、米国の法律による税金+10%が加算されて引かれたものが手元に入ってきます。

20.315%は取り返せませんが、10%は取り返せるのが外国税額控除。

ただし外国税額控除には限度額があります。

計算式は以下です。

所得税の控除限度額 = 当該年の所得税額 × 当該年の国外所得総額 ÷ 当該年の所得総額

所得税率が高い人ほど、外国株の配当金の額が多い人ほど、限度額は多くなる感じの仕組みですね。

米国株にめっちゃ突っ込んでる会社員などは限度額が多くなります。経費使って所得税率を抑えようとするフリーランスは限度額は低くなりがちです。

それでは以下から配当控除と外国税額控除の申告方法を解説していきます。

以下に紹介する方法を使えば簡単に確定申告できますので自分の状況をふまえて是非やってみてください。

配当控除や外国税額控除を申請するための準備

配当控除と外国税額控除、やってみたいけど、細かい計算とか超面倒そう…。

配当控除や外国税額控除は計算は複雑ですが、証券口座の「年間取引報告書」を使ってそれを転記するだけなので結構簡単です。

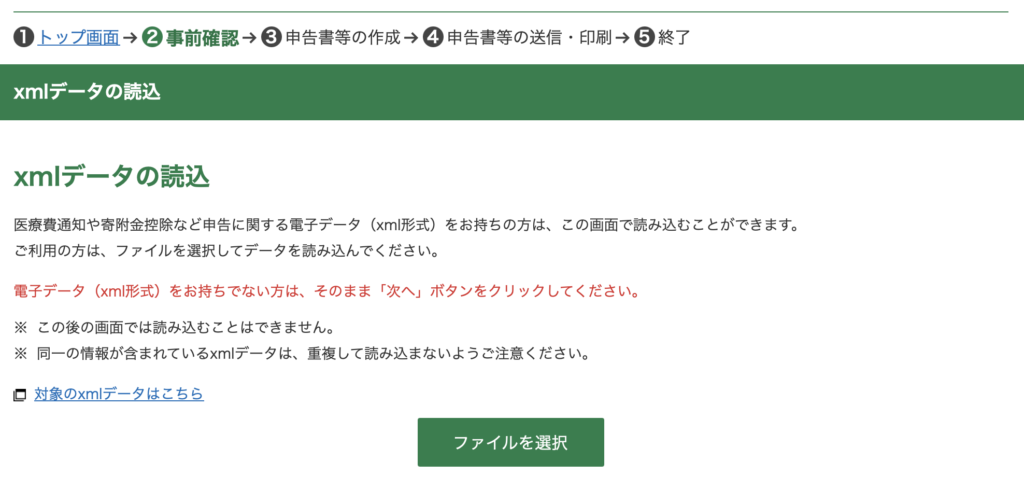

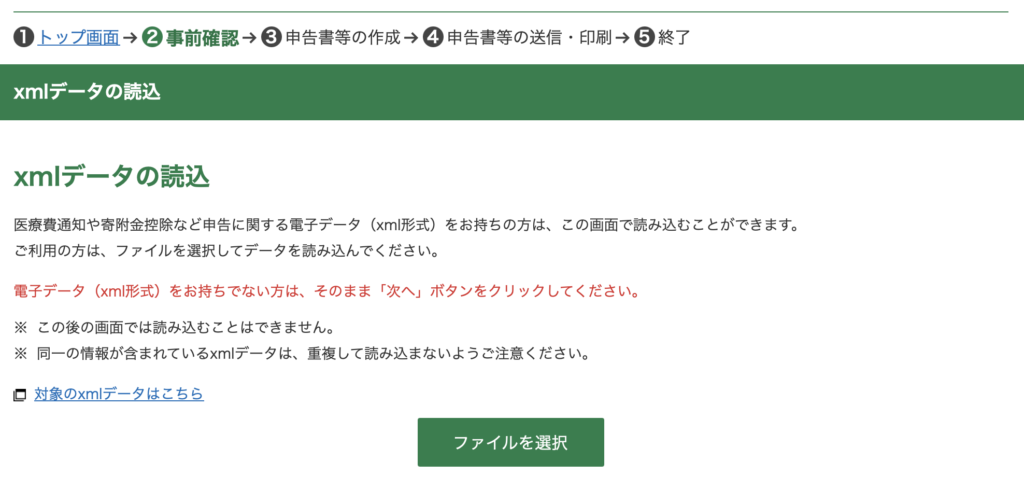

配当控除はXMLデータもダウンロードして、それを「確定申告書等作成コーナー」に読み込めばさらに簡単。

楽天証券やSBI証券で「年間取引報告書」のPDFやXMLデータをダウンロードする方法は以下です。

配当控除・外国税額控除用の「年間取引報告書」のダウンロード

楽天証券の場合:「マイメニュー」→「確定申告サポート」→「配当・分配金・利金」の「取引書面」の「取引報告書等(電子書面)」を開きます。「特定口座年間取引報告書」の電子書面を開きPDFとしてダウンロード、また、「XMLで保存」をすればデータがダウンロードできます。

SBI証券の場合:「口座管理」→「電子交付書面」をクリックし、「閲覧」をクリックします。

届いているメッセージから「「特定口座年間取引報告書」電子交付のお知らせ」をクリックし、交付データのPDFファイルとXMLデータをダウンロードします。

前年の確定申告書

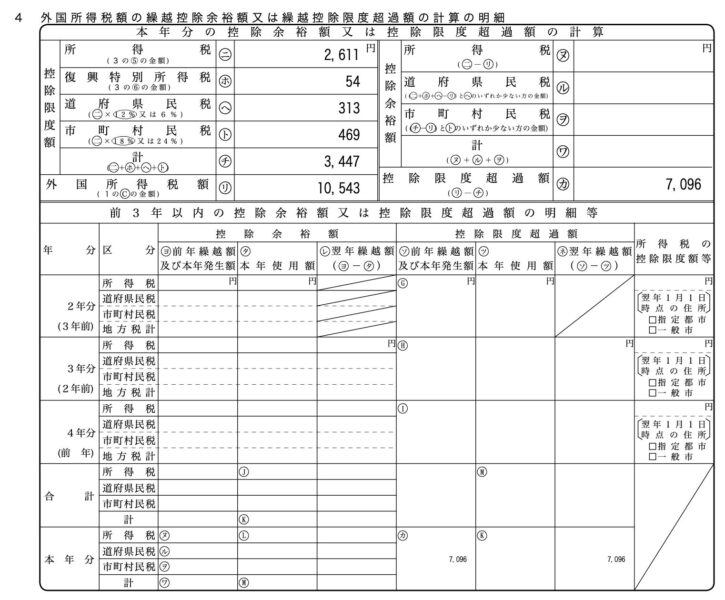

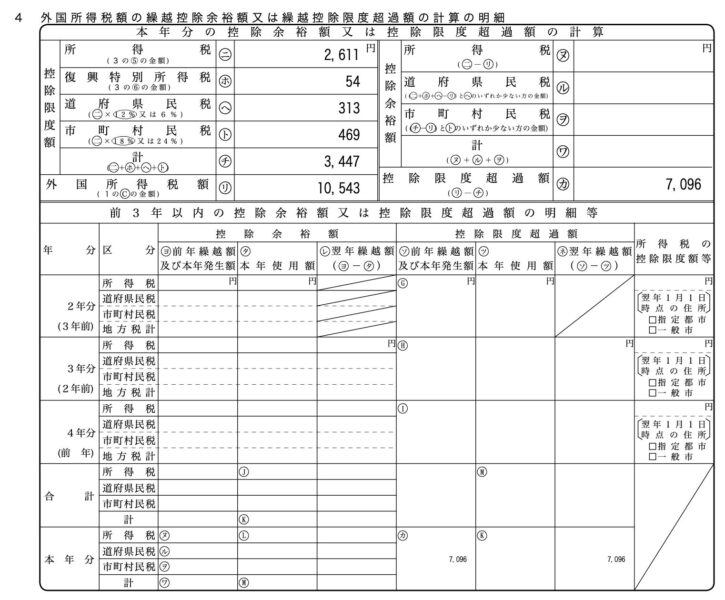

前年に提出した確定申告書の最後の方に「外国所得税額の繰越控除余裕額または繰越控除限度超科学の計算の明細」という部分があるので、前年も外国税額控除をしている人は用意します。

外国税額控除が初めてな人は必要ありません。

これで準備OKです。

配当控除と外国税額控除を確定申告する方法(確定申告書等作成コーナー)

以下では「確定申告書作成コーナー」を使って配当控除を申請する方法を解説します。

フリーランスが決算書から確定申告をするには以下の記事を参考にしてください。

フリーランスの確定申告の手順完全まとめ(青色申告65万円控除)

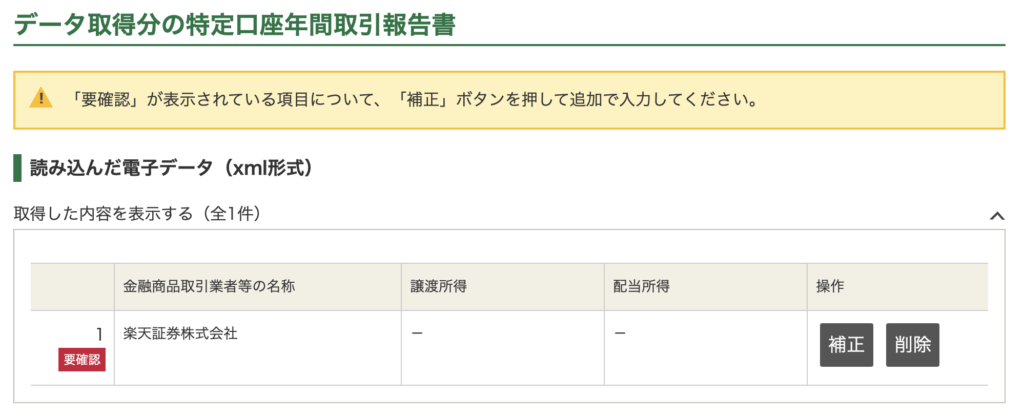

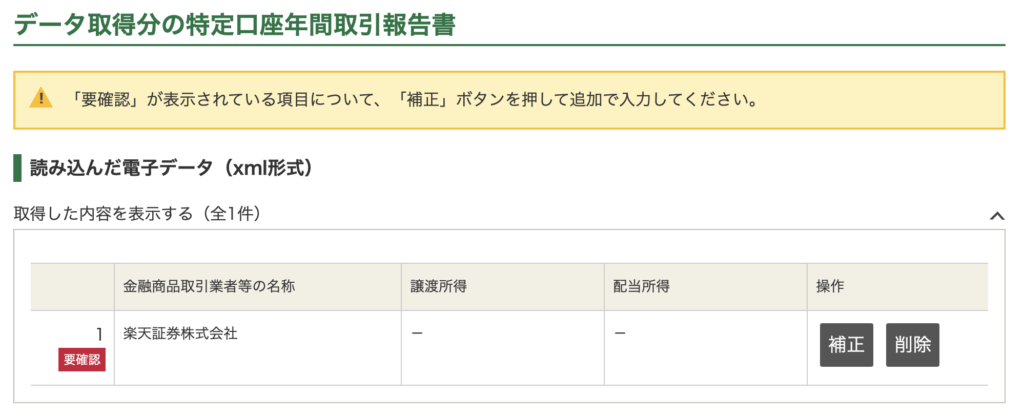

↓操作を進めていくと最初の方でXMLデータを読み込む画面が出てきます。

配当控除と外国税額控除は、確定申告コーナーでは入力するところが別です。

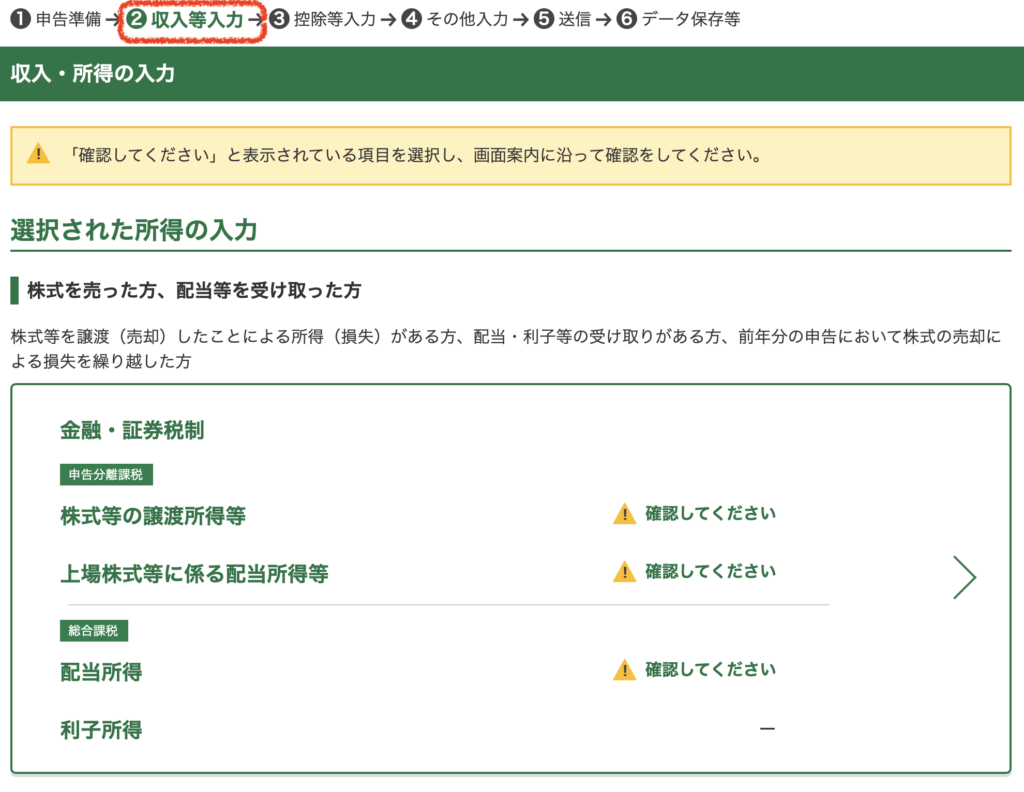

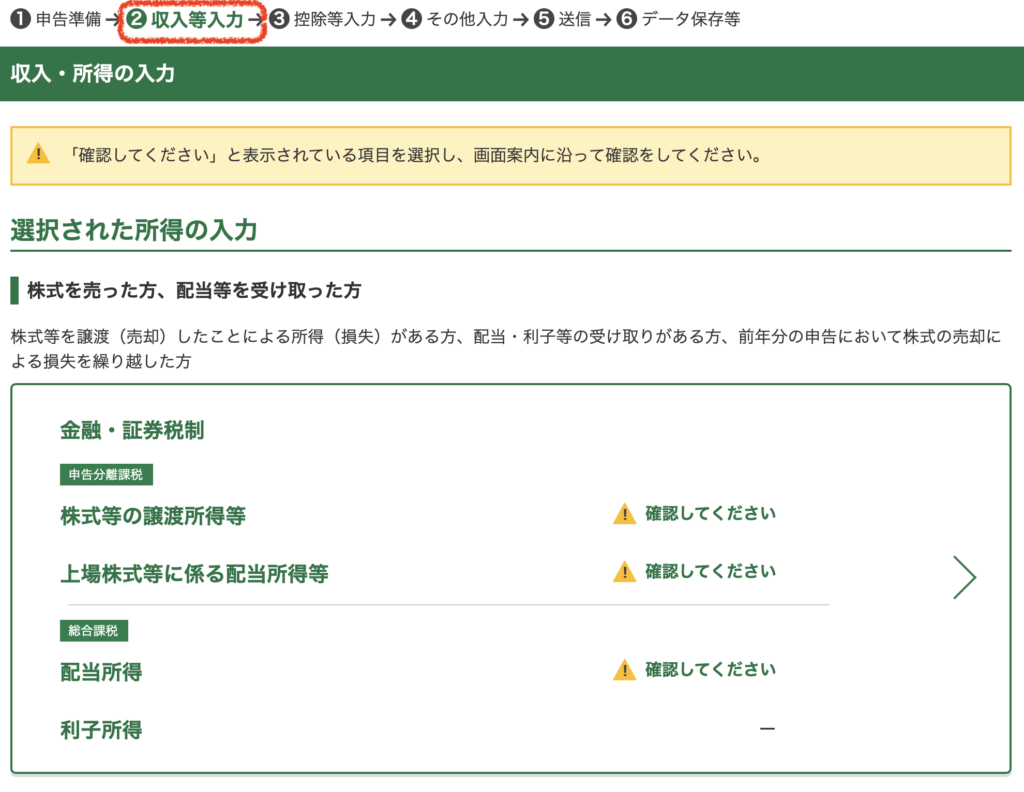

配当控除の入力

配当控除は「控除の入力」の画面で行うのではなく、その前の「収入等入力」の画面で行います。

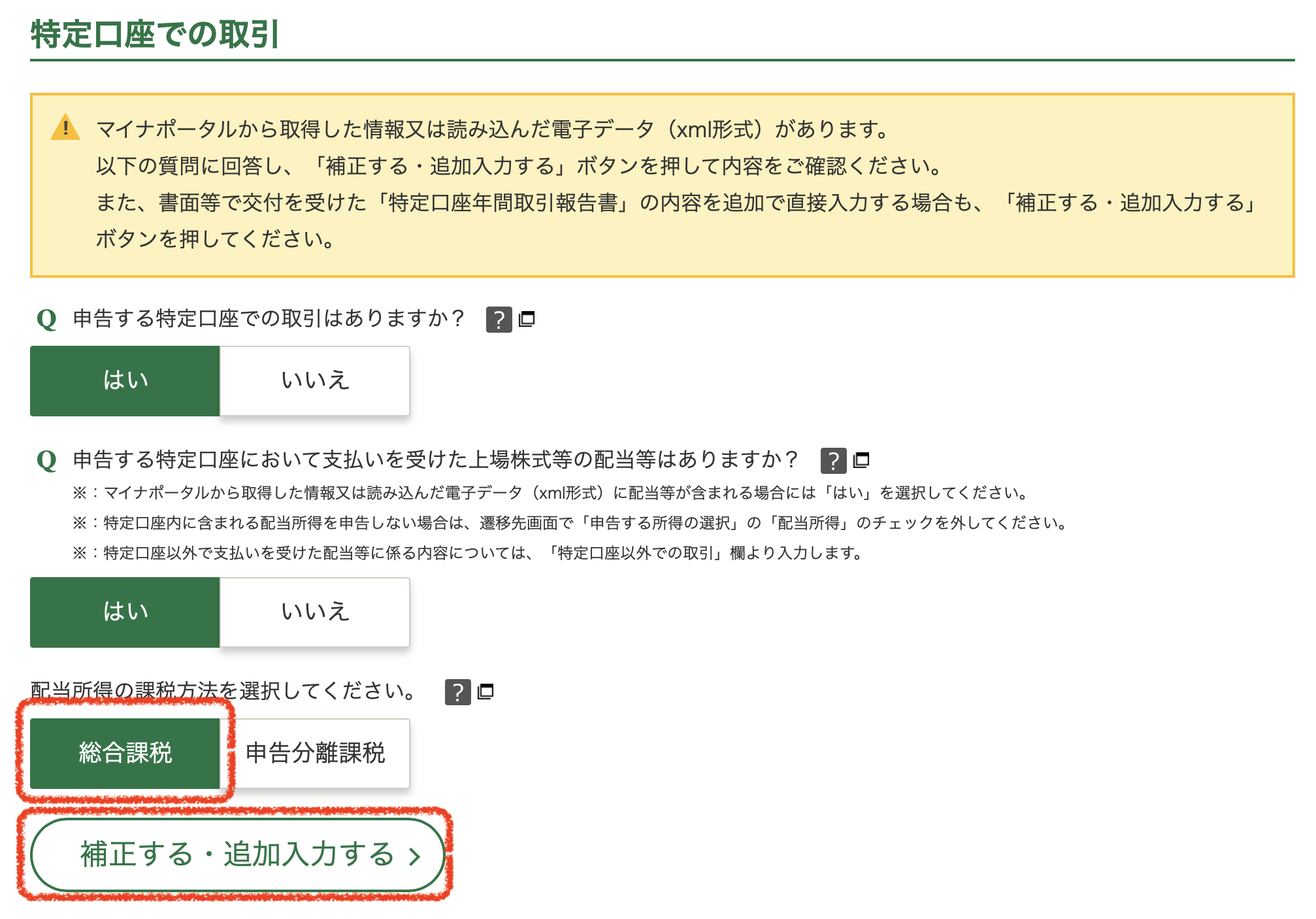

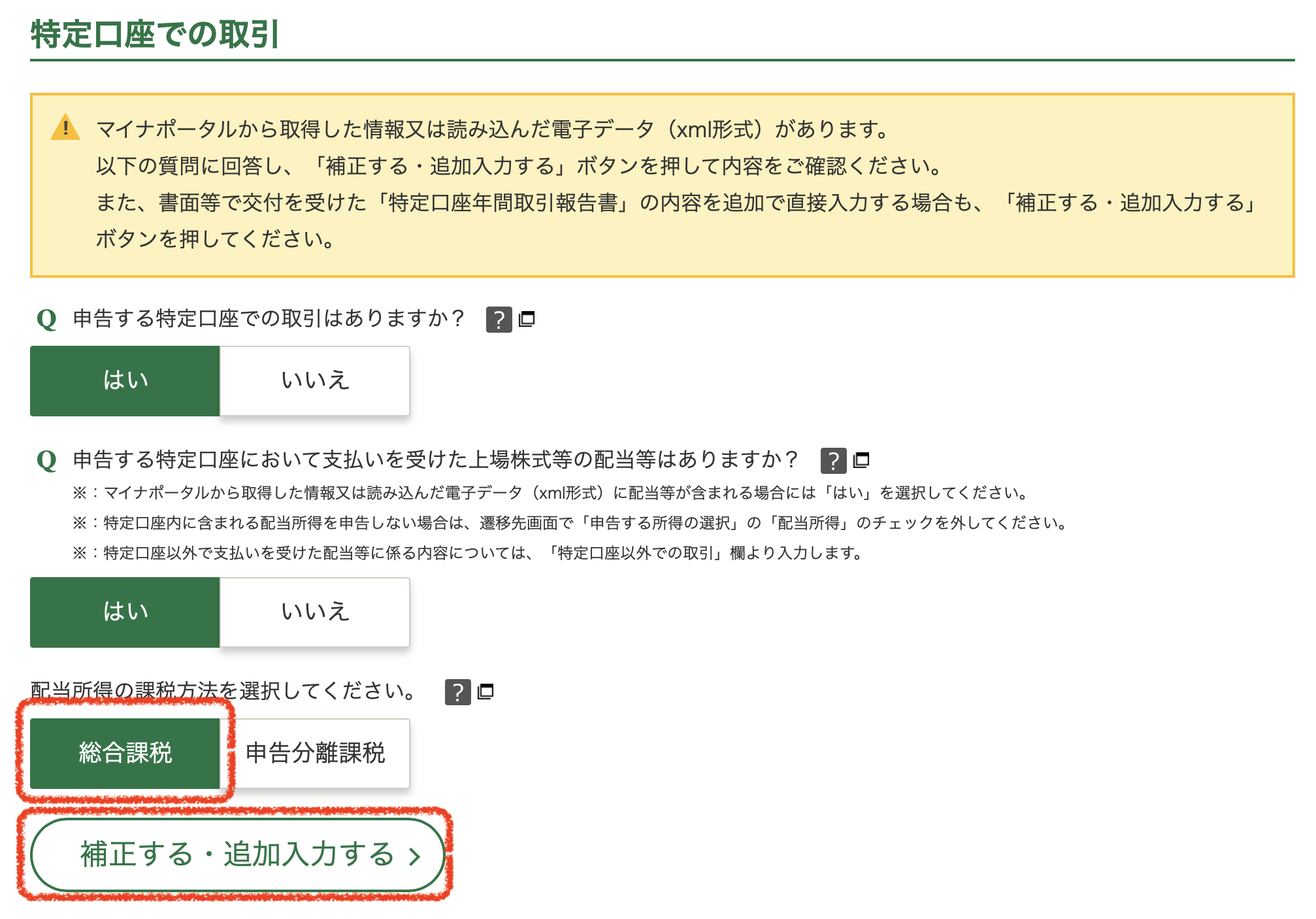

↓総合課税か申告分離課税かを選択する箇所がありますが、配当控除を使う場合は「総合課税」ですね。

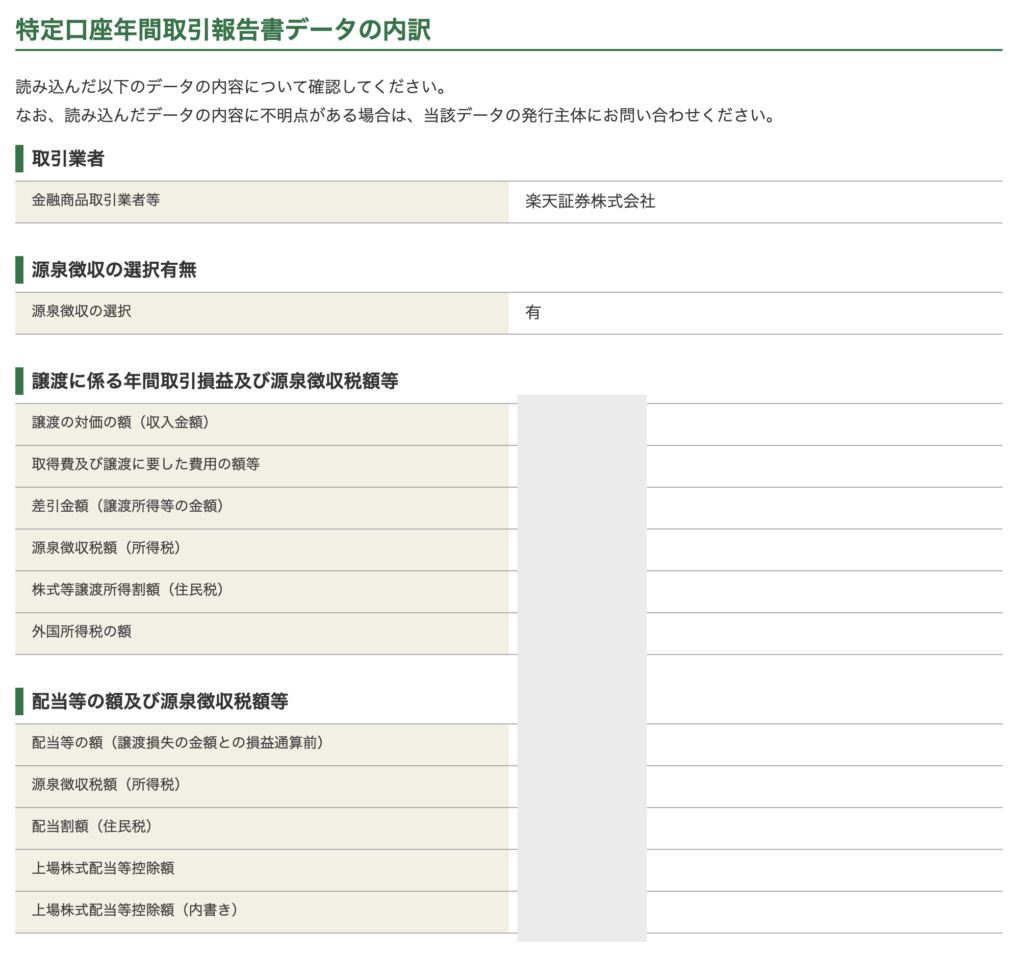

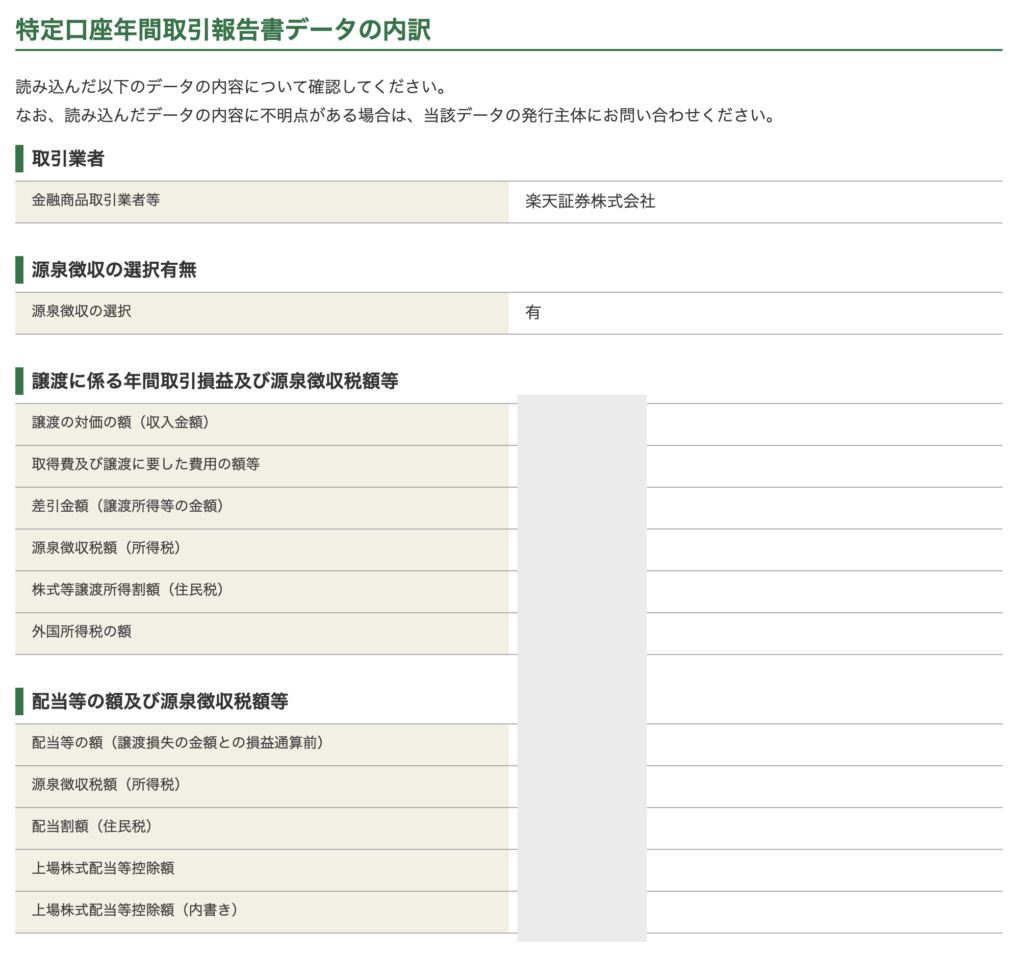

↓「補正する・追加入力する」をクリックすると読み込んだデータが表示されすので「補正」をクリック。

↓読み込まれた結果が全部出てきます。

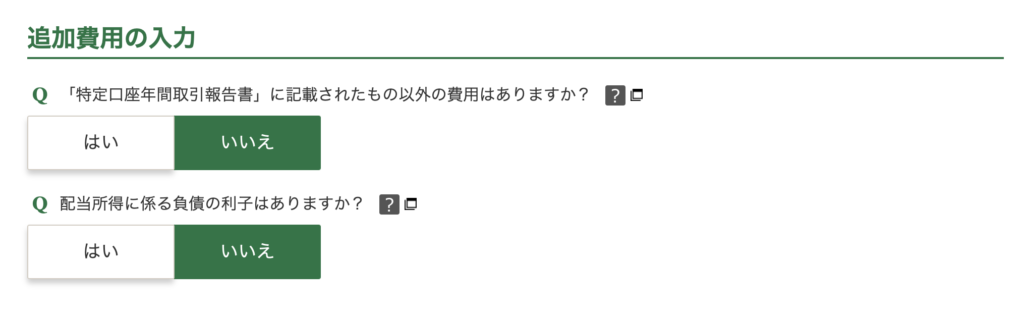

↓画面下の方の「追加費用の入力」にチェックを入れて「次へ」。

これで配当控除はOK!

外国税額控除の入力

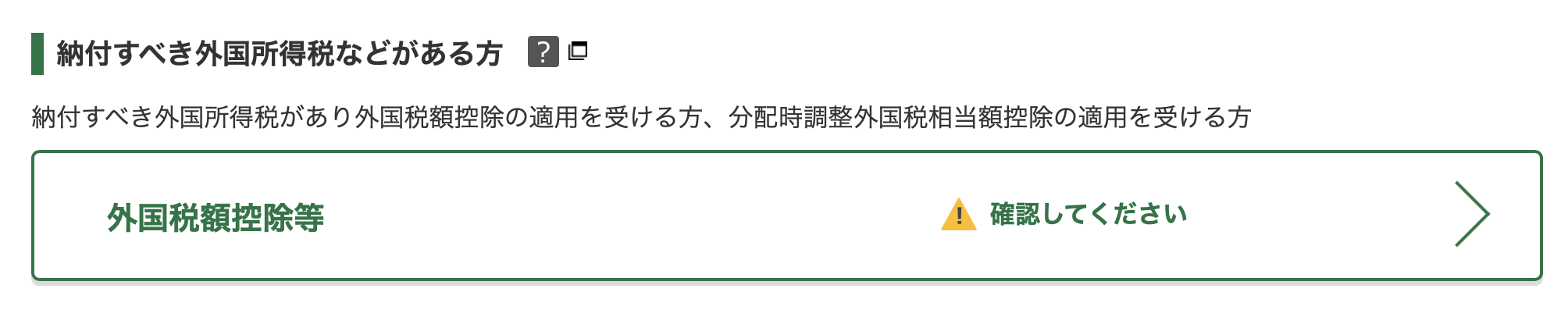

↓外国税額控除は「控除等入力」の画面で行います。

↓読み込まれたデータが表示されるので「訂正」をクリック。

- 国名:国名を入れます(米国株なら米国)

- 所得の種類〜納付日:記入しなくてOK

- 源泉・申告(賦課)の区分:「源泉」

- 所得の計算期間:記入しなくてOK

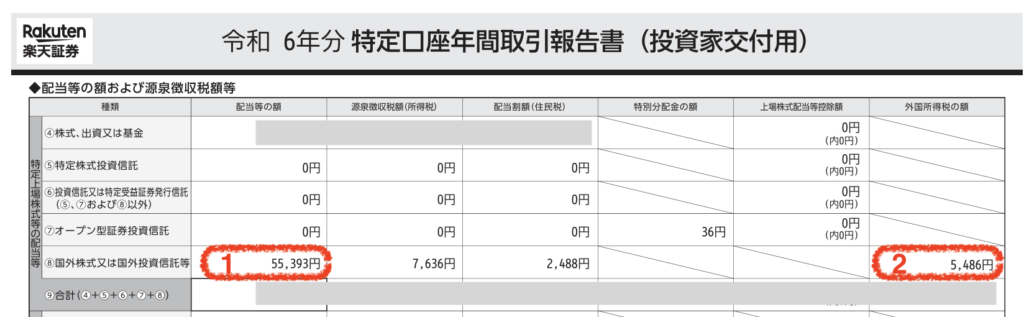

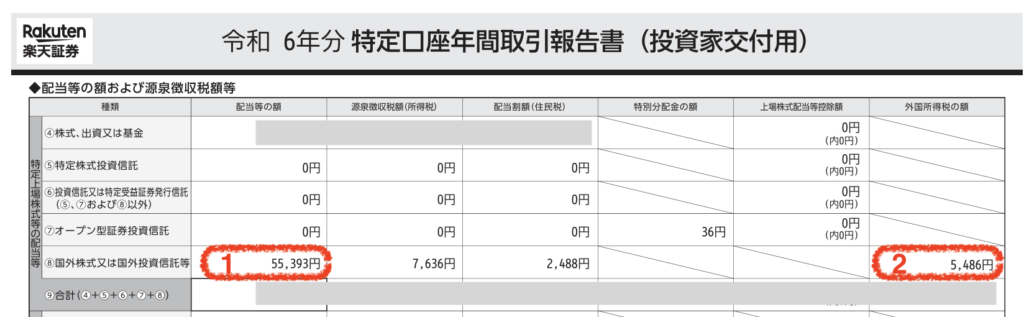

- 相手国での課税標準(円):年間取引報告書の1の部分(下画像)を記入

- 相手国での課税標準に係る外国所得税額(円):年間取引報告書の2の部分を記入

- 相手国での通貨単位〜相手国での課税標準に係る外国所得税額(外貨):記入しなくてOK

次のページへ進みます。

ここで前年の確定申告書の準備です。

- 調整国外所得金額(円):上の1の金額を入力

- 1月1日時点の住所:一般市or政令指定都市で選択

- 前3年以内の控除余裕額:前年の確定申告書の該当部分を見ながら入力

- 前3年以内の控除限度超過額:前年の確定申告書の該当部分を見ながら入力

- 前3年以内の所得税の控除限度額等:前年の確定申告書の該当部分を見ながら入力

これで入力終了です。外国税額控除の金額が表示されます。

まとめ 国民健康保険の金額には気を付けて

税額控除は確定申告によって、所得税が抑えられる方法ですが、総合課税にすることによって次の年の国民健康保険の金額が挙がってしまう可能性などを考慮にいれる必要があります。

今回の記事が参考になれば幸いです。

-300x157.jpg)

-300x157.jpg)

コメント